Zamestnávali ste počas roka 2023 dôchodcov, ktorí Vás požiadali o vykonanie ročného zúčtovania dane (ďalej RZD)? Spracovali sme pre vás odpovede na najčastejšie otázky, s ktorými sa stretávame na Hot-line pri týchto zamestnancoch.

1. Kedy má nárok na NČZD na daňovníka starobný dôchodca?

Ak je zamestnanec už na začiatku zdaňovacieho obdobia poberateľom starobného dôchodku (prípadne vyrovnávacieho príplatku, predčasného starobného dôchodku, výsluhového dôchodku alebo obdobného dôchodku zo zahraničia) alebo ak mu bol takýto dôchodok priznaný spätne, tzn. k 1. 1. 2023, môže si uplatniť NČZD na daňovníka v RZD len v tom prípade, ak ročná suma vyplateného dôchodku nepresahuje sumu 4 922,82 eura. Ak zamestnanec (dôchodca) dosiahne základ dane nižší alebo rovný ako 21 754,18 eura, avšak úhrnná suma jeho dôchodku je 4 922,82 eura a vyššia, nemôže si uplatniť NČZD, pretože úhrn dôchodku prevyšuje NČZD. Mesačne si dôchodca NČZD na daňovníka v takomto prípade uplatňovať nemohol.

Ak sa zamestnanec stane poberateľom starobného dôchodku v priebehu roka (napr. k 02. 01. 2023), za rok 2023 má nárok na celoročnú NČZD na daňovníka vo výške 4 922,82 eura a môže si ju uplatňovať aj mesačne. V takom prípade sa v RZD za rok, v ktorom sa stal poberateľom dôchodku, pri výpočte NČZD na daňovníka na výšku dosiahnutého dôchodku neprihliada.

2. Musí zamestnankyňa požiadať zamestnávateľa o vykonanie RZD, ak je poberateľka starobného dôchodku od roku 2021 a v roku 2023 mala len príjem z dohody vo výške 2 000 eur?

Vysporiadať si daňové povinnosti (t. j. podať daňové priznanie alebo požiadať o vykonanie RZD) musí každá fyzická osoba, ktorej zdaniteľné príjmy v roku 2023 presiahli sumu 2 461,41 eura ( ½ ročnej NČZD). Ak zamestnankyňa dosiahla zdaniteľný príjem z dohody vo výške 2 000 eur, nie je povinná požiadať zamestnávateľa o vykonanie RZD, ani si podať daňové priznanie.

Ak jej však zamestnávateľ zrážal z príjmu preddavky na daň, je pre ňu výhodné si podať daňové priznanie k dani z príjmov FO typu A, aj keď jej zdaniteľné príjmy nepresiahli sumu 2 461,41 eura. V podanom daňovom priznaní dôchodkyni vznikne daňový preplatok a daňový úrad jej ho vráti na základe Žiadosti o vrátenie daňového preplatku, ktorá je súčasťou daňového priznania. Daňový preplatok sa vráti iba v prípade, ak je väčší ako 5 eur. Ak je tento daňový preplatok menší ako 5 eur, nevzniká nárok na jeho vrátenie.

3. Daňovník poberá dôchodok celý rok. Ako sa dokladuje výška dôchodku a kde sa zadáva pri výpočte RZD v OLYMPE?

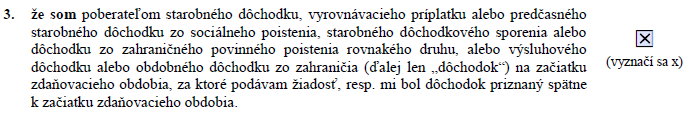

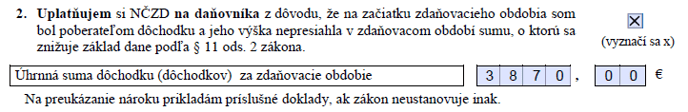

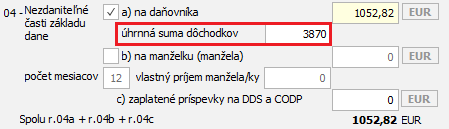

V prípade, ak bol zamestnanec k 1. 1. 2023 poberateľom starobného dôchodku, vyrovnávacieho príplatku, predčasného starobného dôchodku, výsluhového dôchodku alebo obdobného dôchodku zo zahraničia a jeho výška nepresiahla v zdaňovacom období hodnotu NČZD na daňovníka, môže v Žiadosti o vykonanie RZD označiť, že si uplatňuje NČZD na daňovníka. Taktiež vyplní aj úhrnnú výšku vyplateného dôchodku.

Ako doklad predkladá zamestnávateľovi posledné rozhodnutie o priznaní dôchodku alebo doklad o ročnom úhrne vyplateného dôchodku. O potvrdenie o vyplatených dôchodkoch pre daňové účely môže dôchodca Sociálnu poisťovňu požiadať osobne, e-mailom, telefonicky alebo elektronicky prostredníctvom formulára na webovej stránke Sociálnej poisťovne. Zamestnávateľ zadá výšku dôchodku priamo vo vygenerovanom RZD zamestnanca v časti 04 a) úhrnná suma dôchodkov.

Ročné zúčtovanie hravo zvládnete s novým e-bookom Ročné zúčtovanie dane 2023. S Balíkom podpory ŠTANDARD a PRÉMIUM si môžete e-book čerpať z kreditu priamo v KROS účte.

Ročné zúčtovanie hravo zvládnete s novým e-bookom Ročné zúčtovanie dane 2023. S Balíkom podpory ŠTANDARD a PRÉMIUM si môžete e-book čerpať z kreditu priamo v KROS účte.

Informácie v dokumente sú spracované k právnemu stavu platnému ku dňu jeho publikácie. 04.03.2024