Podanie žiadosti o vrátenie dane v inom členskom štáte

Platitelia DPH, ktorí majú sídlo, miesto podnikania alebo prevádzkareň v SR a obstarali tovary a služby v členských štátoch EÚ s daňou príslušného štátu na účely svojho podnikania, majú nárok na vrátenie tejto dane.

Nárok na vrátenie dane upravuje zákon č. 222/2004 Z. z. o dani z pridanej hodnoty v § 55f. Platiteľ registrovaný podľa § 4 alebo 4b uplatňuje nárok na vrátenie dane v členskom štáte, v ktorom mu boli dodané tovary a služby alebo do ktorého doviezol tovar, podaním žiadosti o vrátenie dane elektronickými prostriedkami prostredníctvom elektronického portálu Finančného riaditeľstva Slovenskej republiky. Žiadosť o vrátenie dane môže podať platiteľ, ak v členskom štáte, v ktorom žiada vrátenie dane, nemá sídlo, miesto podnikania, prevádzkareň, bydlisko alebo sa v ňom obvykle nezdržiava. Žiadosť podáva najneskôr do 30. septembra kalendárneho roka, ktorý nasleduje po období, za ktoré sa uplatňuje nárok na vrátenie dane. Na obsah žiadosti o vrátenie dane sa primerane vzťahuje § 55b ods. 2 až 4; žiadosť o vrátenie dane sa nepovažuje za podanú, ak tieto údaje neobsahuje.

Nárok na vrátenie dane upravuje zákon č. 222/2004 Z. z. o dani z pridanej hodnoty v § 55f. Platiteľ registrovaný podľa § 4 alebo 4b uplatňuje nárok na vrátenie dane v členskom štáte, v ktorom mu boli dodané tovary a služby alebo do ktorého doviezol tovar, podaním žiadosti o vrátenie dane elektronickými prostriedkami prostredníctvom elektronického portálu Finančného riaditeľstva Slovenskej republiky. Žiadosť o vrátenie dane môže podať platiteľ, ak v členskom štáte, v ktorom žiada vrátenie dane, nemá sídlo, miesto podnikania, prevádzkareň, bydlisko alebo sa v ňom obvykle nezdržiava. Žiadosť podáva najneskôr do 30. septembra kalendárneho roka, ktorý nasleduje po období, za ktoré sa uplatňuje nárok na vrátenie dane. Na obsah žiadosti o vrátenie dane sa primerane vzťahuje § 55b ods. 2 až 4; žiadosť o vrátenie dane sa nepovažuje za podanú, ak tieto údaje neobsahuje.

Podať žiadosť o vrátenie DPH v iných členských štátoch EÚ môže len registrovaný platiteľ DPH v tuzemsku za predpokladu, že v období, za ktoré žiada vrátenie DPH:

- Bol platiteľom DPH.

- Realizoval nákupy tovarov alebo služieb v inom členskom štáte EÚ s DPH.

- Nie je usadený ani registrovaný pre DPH v členskom štáte EÚ, kde si bude uplatňovať nárok na vrátenie DPH.

- V tuzemsku vykonáva činnosť s nárokom na odpočet DPH.

Platiteľ môže podať žiadosť o vrátenie dane za obdobie jedného roka, ale aj za obdobie kratšie ako jeden rok, avšak nie kratšie ako tri kalendárne mesiace. Ak sa žiadosť vzťahuje na obdobie kalendárneho roka, minimálna suma DPH, ktorej vrátenie môže platiteľ žiadať, je 50 EUR (alebo ekvivalent prepočítaný na menu danej krajiny). Ak sa žiada o vrátenie dane za tri kalendárne mesiace, suma dane, ktorej vrátenie sa žiada, musí byť najmenej 400 EUR.

O povinnosti prikladať k žiadosti aj kópie alebo originály faktúr sa odporúčame informovať v príslušnom štáte, z ktorého vrátenie dane žiadame.

Žiadateľ môže do žiadosti o vrátenie dane za príslušné obdobie zahrnúť aj tzv. „zabudnuté“ faktúry z predchádzajúceho obdobia, ale len v tom prípade, ak sa týkajú obdobia príslušného kalendárneho roka, za ktoré sa podáva žiadosť o vrátenie dane. Tzn. do žiadosti o vrátenie dane podanej za IV. štvrťrok 2019 je možné zahrnúť aj faktúry príp. dovozné doklady z I., II. alebo III. štvrťroka 2019.

Platiteľ môže podať jednu – tzv. globálnu žiadosť, v ktorej budú zahrnuté všetky nákupy tovarov a služieb uskutočnené vo všetkých členských štátoch, z ktorých si chce uplatniť vrátenie dane, alebo môže podať samostatné žiadosti do jednotlivých členských štátov.

Po prijatí žiadosti, Finančné riaditeľstvo SR elektronicky odošle platiteľovi potvrdenie o prijatí žiadosti.

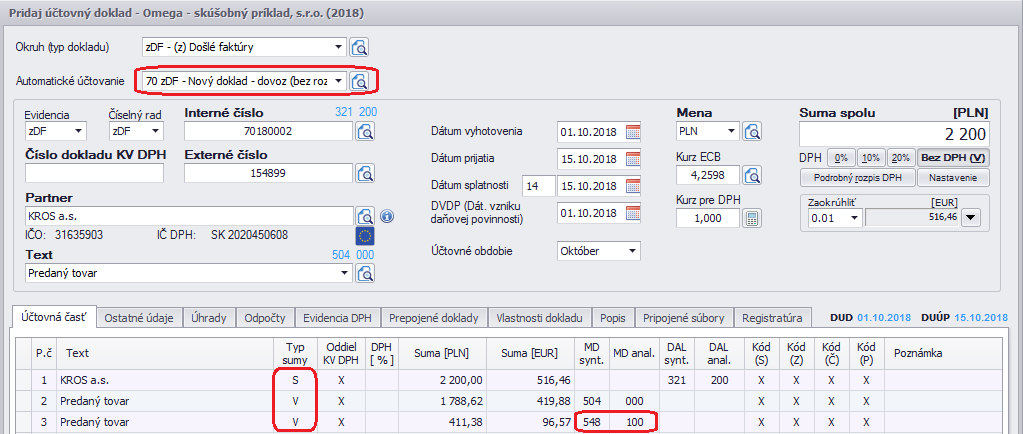

Zaúčtujeme došlú faktúru z Poľska, s hodnotou 2 200 PLN s 23% sadzbou DPH (sadzba v Poľsku je 23%). Po zaúčtovaní faktúry je potrebné upraviť typy súm na V – Voľný základ a účet pre DPH. Takto upravený doklad nevstúpi do výkazu DPH.

Účtovná jednotka však má možnosť požiadať o jej vrátenie z príslušnej krajiny EÚ.

V programe OMEGA odporúčame evidovať DPH na samostatnej analytike nákladového účtu s typom sumy V – voľný základ.

Samostatný analytický účet si vytvoríme v menu Číselník – Účtový rozvrh, cez tlačidlo Pridaj alebo Kópia. Takýto analytický účet odporúčame vytvoriť pre každú krajinu samostatne. Na konci obdobia si vieme zostatok zistiť cez zostavu Kniha analytickej evidencie alebo Hlavná kniha.

Doklad odporúčame zaúčtovať cez okruh zDF s použitím automatického účtovania 70 zDF – Nový doklad – dovoz (bez rozpisu DPH).

Pri pokladničných dokladoch je potrebné doklad zaúčtovať do okruhu zPD ručne, s rovnakými účtovnými zápismi na riadkoch 2 a 3.

Podmienky zahrnutia DPH zaplatenej v IČŠ do daňových výdavkov upravuje § 19 ods. 3 písm. k) body 3 a 4 zákona o dani z príjmov. DPH z tovarov a služieb obstaraných v EÚ je daňovým výdavkom vtedy, ak je daňovým výdavkom samotný tovar a služba, ku ktorým sa DPH vzťahuje.

Podmienky zahrnutia DPH zaplatenej v IČŠ do daňových výdavkov upravuje § 19 ods. 3 písm. k) body 3 a 4 zákona o dani z príjmov. DPH z tovarov a služieb obstaraných v EÚ je daňovým výdavkom vtedy, ak je daňovým výdavkom samotný tovar a služba, ku ktorým sa DPH vzťahuje.

Ak platiteľovi nárok na vrátenie DPH zaplatenej v IČŠ:

1. vznikol (splnil všetky podmienky, suma DPH je 50 eur a viac a podal žiadosť o jej

vrátenie) – DPH je daňovým výdavkom v tom zdaňovacom období, v ktorom účtuje o nároku na jej vrátenie.

2. nevznikol v dôvodu, že suma DPH nedosahuje predpísanú výšku (minimálne 50 eur) – DPH je daňovým výdavkom v tom zdaňovacom období, v ktorom došlo k úhrade tovarov a služieb.

Vysvetlenie:

• Ak máte nárok na vrátenie dane a podáte žiadosť o jej vrátenie – je to daňový výdavok. V programe Omega počas roka účtujete DPH na dokladoch zDF a zPD na účet 548 (príp. rovnaký účet ako náklad, ktorého sa DPH týka, napr. PHL na účet 501.xxx, ubytovanie na účet 518.xxx,…). Na konci roka si pozriete v hlavnej knihe zostatok na danom účte, a keďže viete, že budete podávať žiadať o vrátenie DPH, zaúčtujete predpis cez okruh ID 378/648 – nárok na vrátenie. Účet 548 je teda plne daňovým nákladom v danom roku.

• Ak máte nárok na vrátenie dane, ale nepodáte žiadosť o jej vrátenie – je to nedaňový výdavok. V programe Omega si účet 548 zapnete v účtovom rozvrhu ako nedaňový a v záložke Výkazy – DPPO vyberiete riadok, do ktorého bude tento účet smerovať ako pripočítateľná položka.

• Ak nemáte nárok na vrátenie dane z dôvodu, že suma DPH nepresiahla 50 EUR – je to daňový výdavok.

Informácie v dokumente sú spracované k právnemu stavu platnému ku dňu jeho publikácie.